Sự cố rút tiền ở SCB khiến các ngân hàng căng thẳng về thanh khoản

| Ngân hàng Nhà nước đang tìm nhà đầu tư tham gia cơ cấu SCB Ngân hàng SCB thay Chủ tịch Hội đồng quản trị Ngân hàng Nhà nước đã trình Chính phủ chủ trương cơ cấu lại SCB |

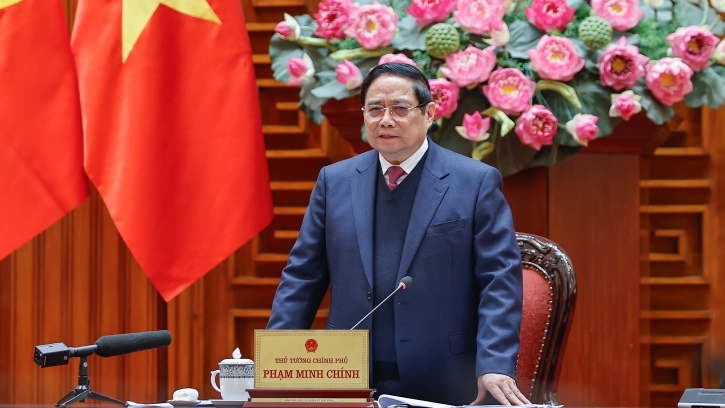

Ngày 16/10, Ủy ban Thường vụ Quốc hội cho ý kiến về các nội dung liên quan đến kinh tế - xã hội năm 2023, dự kiến năm 2024 và kế hoạch cơ cấu lại nền kinh tế giai đoạn 2021 - 2025.

Trong đó, Ủy ban Kinh tế Quốc hội, cơ quan thẩm tra đã nêu một số nhận định về hạn chế trong điều hành chính sách tiền tệ, có ý kiến cho rằng, Ngân hàng Nhà nước quá chú trọng đến kiểm soát lạm phát là nguyên nhân khiến lãi suất cao, đặc biệt là cuối năm 2022 và đầu năm 2023 trong bối cảnh doanh nghiệp khó khăn và việc điều chỉnh tăng trưởng tín dụng chậm là những bất cập…

Giải trình thêm về vấn đề này, Thống đốc Nguyễn Thị Hồng cho biết, những ý kiến nêu trên là nhìn từ từng góc độ riêng lẻ. Việc điều hành chính sách tiền tệ và hoạt động ngân hàng của Ngân hàng Nhà nước phải theo tinh thần bám sát những yêu cầu của Quốc hội, Chính phủ và đứng trên cục diện tổng thể của nền kinh tế.

|

| Ngân hàng TMCP Sài Gòn (SCB). |

Nghị quyết của Quốc hội và Chính phủ đã yêu cầu phải giảm mặt bằng lãi suất, phải đảm bảo ổn định thị trường tiền tệ, ngoại hối và cũng đảm bảo an toàn hoạt động của hệ thống ngân hàng.

Chính vì vậy, trong việc điều hành chính sách tiền tệ những tháng cuối năm 2022 khi thế giới tăng lãi suất rất cao, nhưng xét thấy trong năm 2022, chúng ta có thể kiểm soát được lạm phát theo mục tiêu của Quốc hội nên những tháng đầu năm, Ngân hàng Nhà nước vẫn giữ nguyên lãi suất điều hành và không có việc điều chỉnh tăng như các nước.

Tuy nhiên, đến tháng 10/2022, sự kiện Ngân hàng TMCP Sài Gòn (SCB) bị rút tiền hàng loạt xảy ra nên Ngân hàng Nhà nước phải tập trung ưu tiên đảm bảo an toàn hệ thống và ngăn ngừa nguy cơ đổ vỡ giống như sự đổ vỡ của các ngân hàng trên thế giới. Do vậy, mọi giải pháp lúc đó phải tập trung cho việc ngăn ngừa tính đổ vỡ hệ thống.

Theo Thống đốc, lúc đó, các tổ chức tín dụng cũng căng thẳng về thanh khoản, một số ngân hàng còn bị thiếu dự trữ bắt buộc và nguy cơ mất khả năng chi trả hiện hữu nên tại thời điểm đó Ngân hàng Nhà nước chưa điều chỉnh tăng trưởng tín dụng bởi vì các ngân hàng phải tập trung để đáp ứng khả năng chi trả cho người dân.

Tuy nhiên, đến tháng 10, 11/2022 khi thanh khoản được cải thiện, thì đầu tháng 12, Ngân hàng Nhà nước đã điều chỉnh ngay tăng trưởng tín dụng.

Lãnh đạo Ngân hàng Nhà nước cho biết, chính sách tiền tệ phải có một sự hài hòa, linh hoạt trong điều hành. Nếu xu hướng lạm phát có thể bùng lên thì chính sách tiền tệ cũng phải tính đến việc phòng ngừa và chuẩn bị cho xu hướng thắt chặt.