Ngành bất động sản công nghiệp 2023: Những tín hiệu tích cực

Năm 2022 kém khả quan của BĐS công nghiệp

Trong năm 2022, giá cổ phiếu ngành bất động sản công nghiệp giảm 38,6%, thấp hơn 6,7% so với VN Index. Hầu hết các cổ phiếu trong ngành BĐS KCN (như IDC, KBC, GVR, LHG, SZC) đều giảm điểm đáng kể, đặc biệt là ở nhóm vốn hóa vừa và nhỏ.

Hiệu quả hoạt động của ngành trong năm 2022 được cho là chịu tác động bởi nhiều yếu tố, bao gồm cả việc giao đất chậm (do quá trình phê duyệt kéo dài) hoặc tái cơ cấu quản lý. Cổ phiếu ITA (Công ty Cổ phần Đầu tư và Công nghiệp Tân Tạo) là mã có diễn biến kém tích cực nhất (giảm 75,3% so với đầu năm) do cổ phiếu này bị Tổng cục Thuế đưa vào danh sách cảnh báo.

Trong năm 2022, dòng vốn FDI được duy trì ổn định. Theo Bộ Kế hoạch và Đầu tư, vốn FDI của Việt Nam đã tăng 13,5% so với cùng kỳ, lên 22,4 tỷ USD trong năm 2022 - mức lớn nhất trong vòng 5 năm qua. Trong khi đó, vốn FDI đăng ký mới, chỉ tiêu cho thấy quy mô giải ngân vốn FDI trong tương lai, giảm 11% so với cùng kỳ xuống 27,7 tỷ USD.

Tuy nhiên, báo cáo phân tích của Công ty Cổ phần Chứng khoán SSI (SSI Research) lưu ý, vốn FDI đăng ký bổ sung đạt 10,1 tỷ USD, tăng 12,4% so với cùng kỳ, điều này phản ánh cam kết vững chắc của các nhà đầu tư FDI hiện tại tại Việt Nam. Lĩnh vực sản xuất nhận được lượng vốn đầu tư lớn nhất, chiếm 67% tổng vốn FDI đăng ký, tiếp theo là lĩnh vực bất động sản (chiếm 13% tổng vốn FDI). Vốn FDI đăng ký mới có sự đóng góp đáng kể từ khoản đầu tư 1,3 tỷ USD của Tập đoàn LEGO.

|

| Tập đoàn LEGO mới chính thức khởi công nhà máy 1,3 tỷ USD tại Bình Dương |

Trong năm vừa qua, mặc dù các thủ tục pháp lý đã được tinh giản để rút ngắn quy trình cấp phép đầu tư phát triển khu công nghiệp, nhưng tiến độ giải phóng mặt bằng còn chậm, do chi phí đền bù tăng mạnh và khó khăn trong đền bù giải phóng mặt bằng, đặc biệt cho các hộ dân hiện hữu.

Theo Công ty Tư vấn Bất động sản Toàn cầu Jones Lang Lasalle (JLL), Việt Nam có 3 khu công nghiệp mới ở miền Nam đi vào hoạt động trong năm 2022, đó là Khu công nghiệp Nam Thuận (Long An), Khu công nghiệp Việt Phát (Long An) và Khu công nghiệp VSIP 3 - Giai đoạn 1 (Bình Dương), với tổng diện tích đất 413,7ha. Bình Dương và Đồng Nai vẫn dẫn đầu thị trường, lần lượt chiếm 27% và 25% tổng nguồn cung. Tổng diện tích đất công nghiệp ở miền Nam là 27.780ha. Hai khu công nghiệp đi vào hoạt động tại miền Bắc gồm Thuận Thành I, Bắc Ninh (160ha) và Khu công nghiệp An Phát 1, Hải Dương (130ha), nâng tổng diện tích đất công nghiệp tại miền Bắc lên hơn 10.314ha.

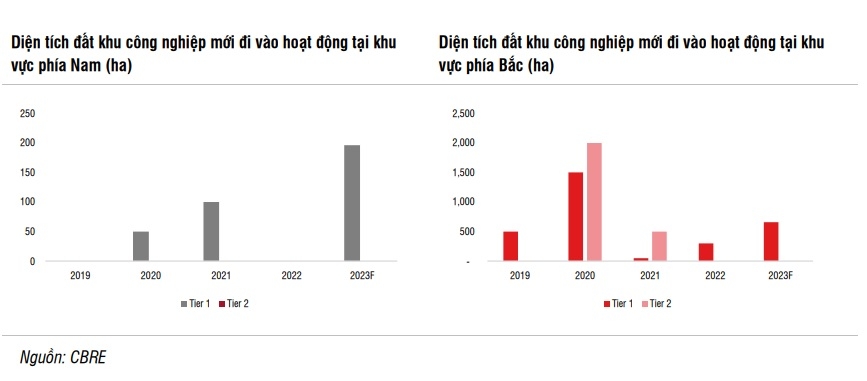

SSI Research cho rằng việc mở rộng các khu công nghiệp mới ở miền Nam và miền Bắc trong năm 2022 sẽ chỉ đạt 707 ha, thấp hơn mức trung bình khoảng 1.500 - 1.800ha trong giai đoạn 2017-2021.

|

| Điểm sáng trong năm 2022 là nhu cầu BĐS KCN vẫn mạnh và tỷ lệ lấp đầy ở mức cao |

Còn theo JLL, trong quý III/2022, tỷ lệ lấp đầy khu công nghiệp ở miền Nam đạt 85,2%, do tỷ lệ hấp thụ ròng mạnh mẽ của các khu công nghiệp mới hoàn thành trong 6 tháng đầu năm 2022. Tập đoàn Lego dự kiến thuê 44ha và Pandora thuê 10 ha tại Khu công nghiệp VSIP3 - Bình Dương, trong khi đó dự án nhà máy của Coca Cola sẽ được triển khai tại Khu công nghiệp Phú An Thạnh, Long An với vốn đầu tư hơn 136 triệu USD.

Tỷ lệ lấp đầy của các khu công nghiệp ở miền Bắc là 80% trong quý 3 năm 2022, tăng nhanh so với mức 75% trong cùng kỳ năm ngoái. Các dự án tại KCN VSIP Bắc Ninh đã tăng vốn đầu tư thêm 941 triệu USD, dự án nhà máy sản xuất của Tập đoàn Goertek tại KCN Quế Võ (Bắc Ninh) tăng vốn thêm 306 triệu USD, LG Display tăng thêm 1,4 tỷ USD, nâng tổng vốn đầu tư tại Hải Phòng lên mức USD 4,7 tỷ.

Giá cho thuê trung bình trong quý 3/2022 đạt 110 USD/m2/chu kì thuê (tăng 4,3% so với cùng kỳ) tại miền Bắc và 125 USD/m2/chu kì thuê (tăng 10% so với cùng kỳ) tại miền Nam.

Nhìn thấy cơ hội trong thách thức

Mặc dù còn nhiều thách thức, nhu cầu dự kiến sẽ tiếp tục ổn định vào năm 2023. Trong bối cảnh vốn FDI đăng ký mới giảm tốc vào cuối năm 2022, năm 2023 có thể là một năm có nhiều thách thức hơn đối với hoạt động các doanh nghiệp FDI tại Việt Nam do rủi ro suy thoái toàn cầu. Tuy nhiên, xu hướng chuyển dịch sản xuất từ Trung Quốc sang Việt Nam đang diễn ra sẽ là động lực tăng trưởng.

SSI Research chỉ ra rằng Việt Nam là một trong những quốc gia thu hút các nhà sản xuất lớn như Lego (vốn đầu tư 1 tỷ USD), LG với kế hoạch đầu tư thêm 4 tỷ USD vào Việt Nam với mục tiêu biến Việt Nam thành một trung tâm sản xuất điện thoại thông minh trong tương lai, cũng như Foxconn, một trong những nhà cung cấp chính của Apple đang có kế hoạch đầu tư 300 triệu USD.

Bên cạnh đó, Samsung đang tìm cách tăng vốn đầu tư tại Việt Nam lên 20 tỷ USD, tập trung vào trí tuệ nhân tạo, dữ liệu lớn và các lĩnh vực khác. Trong năm 2022, Quanta Computer - công ty gia công phần mềm lớn thứ ba thế giới - được cho là đang lên kế hoạch xây dựng một nhà máy ở miền Bắc, nơi công ty dự kiến sẽ thực hiện các đơn đặt hàng cho Apple MacBook; BOE Technology Group Co Ltd (Trung Quốc), nhà cung cấp của cả Apple Inc và Samsung Electronics Co Ltd, có kế hoạch đầu tư một số vốn lớn để xây dựng hai nhà máy ở Việt Nam, diện tích thuê 100 ha ở miền Bắc.

Đầu tư vào các KCN Việt Nam vẫn được CBRE đánh giá là hấp dẫn do VNĐ mất giá ít hơn so với đồng tiền của các nước trong khu vực như Indonesia, Thái Lan, Ấn Độ và Malaysia và các thị trường trọng điểm khác của Châu Á Thái Bình Dương như Nhật Bản.

|

| Nguồn: CBRE |

Bên cạnh đó, các chính sách thu hút FDI của Việt Nam cũng giúp thu hút các nhà đầu tư bằng cách đưa ra nhiều ưu đãi như miễn thuế thu nhập doanh nghiệp trong 4 năm đầu hoạt động, giảm 50% thuế thu nhập doanh nghiệp trong 5 năm tiếp theo và các ưu đãi hỗ trợ doanh nghiệp khác.

Ngoài ra, giá cho thuê đất khu công nghiệp tại Việt Nam vẫn ở mức thấp so với các nước ASEAN, cụ thể thấp hơn 30-36% so với Indonesia và Thái Lan. Theo Colliers, tại các trung tâm KCN như Bogor-Sukabumi, Tangerang và Bekasi của Indonesia, giá đất trung bình dao động trong khoảng 164 USD/m2/chu kỳ thuê, cao hơn 36% so với giá đất tại các trung tâm KCN của Việt Nam như Bình Dương, Đồng Nai, Bắc Ninh, Hải Phòng.

Năm 2023, lợi nhuận ròng của các công ty phát triển khu công nghiệp niêm yết được SSI Research dự kiến tăng trưởng khoảng 12% so với cùng kỳ khi SSI Research cho rằng tổng diện tích đất cho thuê tăng khoảng 10%/năm và giá cho thuê dự kiến sẽ tăng 3% so với cùng kỳ tại các khu công nghiệp ở miền Nam và 2% so với cùng kỳ tại các khu công nghiệp ở miền Bắc vào năm 2023.

SSI Research cũng chỉ ra một số điểm nổi bật của ngành BĐS KCN trong năm 2023 như: Các biên bản ghi nhơ được kí kết trong năm 2022 sẽ giúp lợi nhuận của các khu công nghiệp tăng trưởng khả quan trong 6 tháng đầu năm nay; Dòng tiền tích cực khi thay đổi tiến độ thanh toán tiền thuê từ nhà đầu tư; Các khu công nghiệp niêm yết còn quỹ đất cho thuê với lợi thế chi phí đầu tư thấp sẽ tiếp tục duy trì được tỷ suất lợi nhuận cao.

Tuy nhiên, SSI cũng khuyến nghị một số rủi ro có thể xảy đến như: Dòng vốn FDI có thể chậm lại do tác động của suy thoái kinh tế thế giới, nhất là trong lĩnh vực sản xuất chế tạo vốn chiếm hơn 65% tổng vốn FDI; Tỷ lệ lấp đầy các trung tâm khu công nghiệp trọng điểm như Bình Dương, Đồng Nai, Bắc Ninh đều trên 85%. Việc tiến độ giải phóng mặt bằng bị kéo dài có thể dẫn đến nguồn cung đất tại các khu công nghiệp còn lại bị hạn chế, ảnh hưởng đến việc cho thuê diện tích lớn; Pháp lý các khu công nghiệp mới có thể bị chậm.