VPBank bán 49% vốn tại FE Credit cho tập đoàn của Nhật Bản

| “Sếp” FE Credit: Nhu cầu vay tiêu dùng sẽ tăng mạnh sau dịch COVID-19 Hé lộ thời điểm VPBank có thể hoàn tất bán vốn tại FE Credit |

Theo công bố của VPBank, Công ty Tài chính Tiêu dùng SMBC (SMBCCF), một công ty con do SMFG sở hữu 100% vốn, là pháp nhân đứng ra mua phần vốn góp này.

Thông qua giao dịch này, FE Credit kỳ vọng sẽ nhận được sự hỗ trợ về nguồn vốn, năng lực quản trị điều hành, và các kiến thức kinh nghiệm trong lĩnh vực tài chính tiêu dùng tại châu Á từ Tập đoàn SMBC, đặc biệt là từ SMBCCF – công ty tài chính tiêu dùng đang dẫn đầu tại thị trường Nhật Bản.

Đồng thời, giao dịch này sẽ bổ sung một nguồn vốn lớn cho VPBank, góp phần nâng cao tiềm lực tài chính của Ngân hàng để nắm bắt các cơ hội đầu tư mới trên thị trường.

|

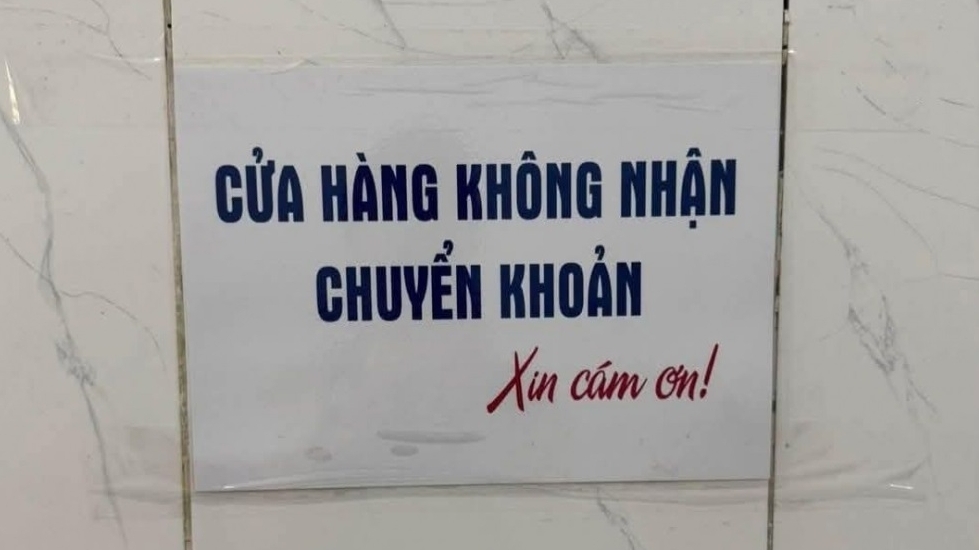

| Quang cảnh buổi lễ ký kết VPBank bán 49% vốn tại FE Credit cho tập đoàn của Nhật Bản. |

Đối với Tập đoàn SMBC, khoản đầu tư vào FE Credit là một phần trong chiến lược trung hạn nhằm mở rộng nền tảng kinh doanh tại châu Á của tập đoàn.

Tập đoàn SMBC kỳ vọng khoản đầu tư này tạo ra sức mạnh cộng hưởng theo cả hai chiều: chia sẻ bí quyết kinh doanh của mình và tiếp thu bí quyết kinh doanh của đối tác.

FE Credit hiện là công ty tài chính tiêu dùng dẫn đầu tại Việt Nam với khoảng 50% thị phần, 20.000 điểm giới thiệu dịch vụ trên toàn quốc và trên 13.000 nhân viên. Bằng các khoản cho vay nhỏ lẻ, FE Credit đặc biệt tập trung phục vụ phân khúc khách hàng có thu nhập trung bình và thấp.

Trong khi đó, Tập đoàn SMBC là một trong ba tập đoàn tài chính ngân hàng lớn nhất tại Nhật Bản, với tổng tài sản trên 2.100 tỷ USD tại thời điểm 31/12/2020. Tập đoàn hoạt động trong các lĩnh vực ngân hàng bán lẻ, ngân hàng doanh nghiệp, và ngân hàng đầu tư trên toàn cầu, với sự hiện diện tại trên 40 quốc gia.

Còn SMBCCF là công ty tài chính tiêu dùng dẫn đầu thị trường Nhật Bản với hơn 900 chi nhánh trên toàn quốc. Trong khu vực châu Á, SMBCCF đã thành lập công ty con tại Đài Loan, Hồng Kông, Thái Lan, và Trung Quốc.

Theo tìm hiểu của phóng viên, kế hoạch bán 49% vốn tại FE Credit đã được ban lãnh đạo VPBank thông báo từ lâu. Tuy nhiên, do nhiều điều kiện khác nhau, đến nay mọi việc mới được triển khai thành công.

Tại Đại hội đồng cổ đông thường niên năm 2020 diễn ra ngày 29/5, trả lời các cổ đông về kế hoạch phát hành cổ phần lần đầu ra công chúng (IPO) FE Credit, ông Ngô Chí Dũng - Chủ tịch VPBank cho biết, việc IPO vẫn đang có kế hoạch thực hiện và việc lựa chọn đối tác cũng đang trong quá trình xem xét và cũng có những kết quả tích cực.

Ông Dũng cho biết, dịch Covid-19 cũng đã làm ảnh hưởng ít nhiều đến tâm lý các nhà đầu tư nước ngoài và do đó cũng phần nào ảnh hưởng đến việc lựa chọn đối tác cho FE Credit.

Chủ tịch VPBank Ngô Chí Dũng cũng cho biết thêm, FE Credit là công ty tài chính nên có thể bán tới 49% cho nước ngoài thay vì chỉ 30% như ngân hàng. "Nếu bán 49% thì quyền lợi ngân hàng mẹ sẽ giảm đi, nhưng việc họ tham gia vào công ty thì họ sẽ đem theo công nghệ, nguồn vốn… chắc chắn tốt đẹp cho FE Credit", ông Dũng nhấn mạnh.

Đối với nguồn vốn thu được từ việc bán cổ phần FE Credit, ông Dũng cho biết Hội đồng quản trị VPBank sẽ có phương án sử dụng phù hợp.

"Trong trường hợp bán được vốn thì ngân hàng mẹ cũng có cơ hội tốt tập trung phát triển phân khúc bán lẻ và doanh nghiệp nhỏ và vừa", đại diện VPBank cho biết.